Financiering

Inleiding

Naast het Besluit Begroting en Verantwoording (BBV) stelt ook de wet Financiering Decentrale Overheden (wet FIDO) een financieringsparagraaf verplicht.

Tevens is in artikel 212 van de gemeentewet voorgeschreven dat de raad een financiële verordening vaststelt.

In de Financiële verordening gemeente Hilversum 2018 zijn regels opgenomen inzake de doelstellingen en de te hanteren richtlijnen en limieten van de financieringsfunctie.

De hoofduitgangspunten daarbij zijn dat de risico’s worden geminimaliseerd en dat de kosten zo laag mogelijk gehouden worden. In de financieringsparagraaf in begroting en rekening wordt ingegaan op de actuele situatie rond de dekking van de financieringsbehoefte in het betreffende jaar.

Beleid

De gemeente hanteert het systeem van totaal financiering. Dit houdt in dat voor de gemeentelijke organisatie als geheel de financieringsbehoefte c.q. het financieringstekort bepaald wordt; er wordt dus niet voor iedere investering of grondexploitatie apart geleend.

Alle rentebaten en -lasten worden verzameld in het taakveld Treasury en daarna toegerekend aan de gemeentelijke producten op basis van de zogenoemde omslagrente. Voor de begroting 2020 is deze bepaald op 1,4%. (2019: 1,4%)

Dekking financieringstekort

De financieringsbehoefte wordt bepaald door het verloop van verschillende kasstromen: de kasstromen vanuit de exploitatie, het investeringsplan, de grondexploitaties en de kasstromen m.b.t. de financiering. Deze kasstromen lopen niet altijd synchroon. Daarom is het nodig om de ontwikkeling van de liquiditeit in de gaten te houden, en wanneer nodig, geld te lenen.

Op basis van de reguliere begroting 2020, het investeringsprogramma voor 2020, de uitvoering van de grondexploitaties in 2020 (op basis van de actualisatie 2019), en de aflossingen op langlopende leningen in 2020 is de financieringsbehoefte voor 2020 berekend op € 18 miljoen.

Met een beginstand per 1 januari 2020 van € 168,6 miljoen, aflossingen van € 12,8 miljoen in 2020 en een bedrag van nieuw aan te trekken leningen ad € 18 miljoen komt daarmee de stand van de langlopende leningen eind 2020 uit op afgerond € 173,8 miljoen. Dit betekent een toename van de langlopende schuldpositie van € 5,2 miljoen. Deze toename wordt voornamelijk veroorzaakt door een verhoging van het investeringsvolume in de programma’s 1, Wonen en leven en programma 4, Bestuur, in vergelijking met de jaarschijf 2020 in het IP 2019 van de begroting 2019.

Te denken valt aan de toevoeging aan de jaarschijf 2020 van de ongelijkvloerse spoorkruising Maartendijkseweg, de extra investeringen in diverse softwareapplicaties, investeringen in het raadhuis en in duurzaamheid en circulariteit.

(zie ook de bijlage: Staat van langlopende geldleningen zoals opgenomen in de uiteenzetting van de financiële positie § 5.7).

De verhoging van deze schuldpositie gaat echter nog gepaard met een daling van de rentelasten omdat financiering kan plaatsvinden tegen lagere rentetarieven dan het gemiddelde rentetarief op onze huidige leningen. (zie § 3.4.8)

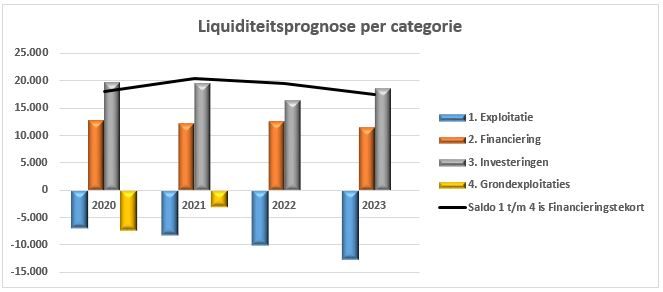

De financieringsbehoefte voor de komende 4 jaar is weergegeven in figuur 1 hieronder.

Een onderscheid wordt gemaakt in;

- Het saldo van inkomsten en uitgaven van de reguliere exploitatie

- De uitgaven ten behoeve van de aflossingen op leningen

- De uitgaven ten behoeve van de investeringen

- Het saldo van uitgaven en ontvangsten van de grondexploitaties

- Het saldo van de posten 1 t/m 4 geeft de prognose weer van het financieringstekort; het bedrag waarvoor langlopende leningen zullen worden aangetrokken.

Figuur 3.1. Financieringsbehoefte 2020-2022. Bedragen maal € 1.000 (-/- bedragen zijn inkomsten)

Uit de figuur valt af te leiden dat;

- De reguliere exploitatie meer inkomsten heeft dan uitgaven.

- De aflossingen (uitgaven) op langlopende leningen redelijk stabiel blijven tussen de € 12,7 en € 11,6 miljoen.

- De investeringen in grote mate verantwoordelijk zijn voor het financieringstekort.

- De grondexploitaties tot en met 2021 meer inkomsten genereren dan uitgaven. Dit wordt voornamelijk veroorzaakt door de inkomsten van grondverkopen in de grondexploitatie Anna’s Hoeve in 2020 en 2021. Na het afsluiten van de grondexploitaties dragen deze niet meer bij aan de financiering.

Het saldo van de categorieën is weergegeven met de zwarte lijn en vormt het financieringstekort. Voor dit tekort worden langlopende leningen aangetrokken.

Voor wat betreft de investeringen wordt het volgende opgemerkt. Als gevolg van planningsoptimisme blijft de realisatie achter bij de begroting. Op basis van ervaringscijfers is hier bij de bepaling van de financieringsbehoefte rekening mee gehouden.

Op basis van de meerjarenraming is tevens een prognose van de langlopende schuldpositie opgesteld, zie § 3.4.11.

Renterisico's, kasgeldlimiet en renterisiconorm

Bij het risicobeheer op de gemeentelijke financiering wordt onderscheid gemaakt in kortlopende financiering en langlopende financiering. Kortlopende financiering (ook wel vlottende schuld genoemd) heeft betrekking op leningen met een looptijd korter dan één jaar.

Leningen met een looptijd langer dan één jaar vallen onder de langlopende financiering.

Renterisico’s op korte financiering (kasgeldlimiet)

Om het renterisico te beperken is de omvang van de korte schuld wettelijk, conform de Wet Fido, gelimiteerd tot 8,5% van het begrotingstotaal van een gemeente (= kasgeldlimiet). Deze grens is gesteld om te voorkomen dat een te groot gedeelte van het financieringstekort met kortlopende middelen (vaak goedkoop) wordt gedekt. Kortlopende financiering kent een relatief groot renterisico: Bij korte looptijden moeten bestaande leningen vaker worden vervangen met steeds opnieuw de onzekerheid over het actuele rentepeil op het moment van aantrekken van de nieuwe lening. Voor het jaar 2020 bedraagt de kasgeldlimiet 8,5% maal € 274,9 miljoen is € 23,3 miljoen.

Aangezien het rentetarief voor de kortlopende middelen lager is dan het rentetarief voor langlopende middelen, wordt de kasgeldlimiet optimaal benut.

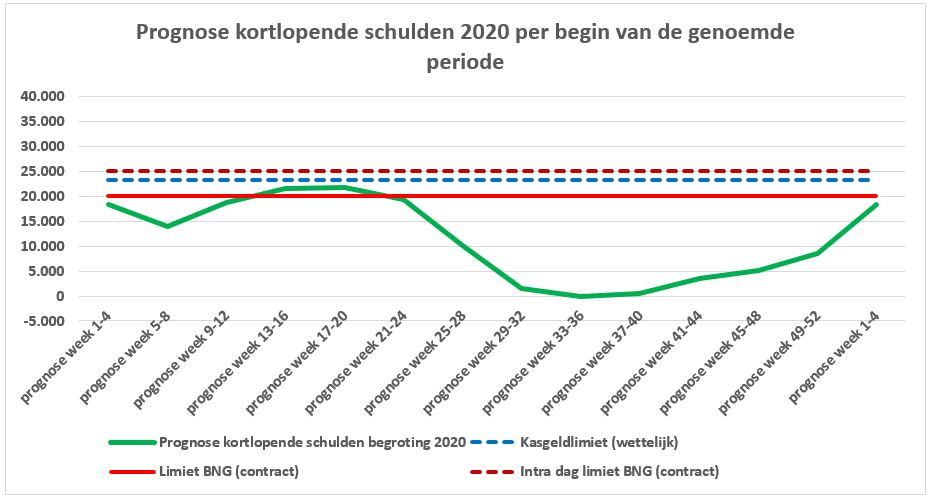

Op basis van de reguliere exploitatie, de te verwachten investeringen, de uitvoering van de grondexploitaties in 2020 en mutaties in de langlopende leningen zal de korte schuldpositie in 2020 naar verwachting ongeveer het volgende beeld laten zien.

Figuur 3.2 (Bedragen maal € 1.000)

In de loop van het jaar toont de stand van de korte schuldpositie een wisselend beeld. Dit beeld wordt vooral veroorzaakt door de ontvangsten van de woonlasten die voornamelijk in de maanden maart t/m juni zijn geconcentreerd. Begin juli wordt aan alle gemeenten de bij het BTW-compensatiefonds gedeclareerde BTW over het jaar 2019, uitgekeerd. Voor Hilversum is dat een bedrag van ruim € 11 miljoen.

De grootste uitgaven vinden plaats in de maanden januari en december. Naar verwachting zal in januari de kasgeldlimiet worden overschreden en zal er een langlopende lening worden afgesloten om met de stand van de kortlopende schulden onder de kasgeldlimiet te kunnen blijven.

Renterisico’s op langlopende financiering (renterisiconorm)

Langlopende financiering wordt aangetrokken als het wettelijk maximum voor de kortlopende schuld (kasgeldlimiet) is bereikt.

De maximale omvang van aan te trekken langlopende leningen is gekoppeld aan de renterisiconorm.

Deze norm geeft het maximaal te lenen bedrag aan dat per jaar onderhevig mag zijn aan rentewijzigingen. De renterisiconorm bevordert de spreiding van de aflossingen van de langlopende leningen en daarmee de renterisico’s over de jaren.

De renterisiconorm is 20% van het begrotingstotaal.

Voor het jaar 2020 bedraagt de renterisiconorm 20% maal € 274,9 miljoen is € 54,9 miljoen.

Bij het aantrekken van langlopende financieringsmiddelen wordt de looptijd en het aflossingsritme zodanig gekozen, dat het renterisico onder de daarvoor voorgeschreven norm blijft.

Leningen met een gelijkmatig aflossingsritme verdienen daarbij de voorkeur.

Naast de renterisiconorm wordt er gekeken naar de meerjarige financieringsbehoefte. De looptijd van nieuwe leningen wordt hierop afgestemd.

| Renterisiconorm en renterisico's van de langlopende schuld per 1 januari 2020 t/m 2023, op basis van de portefeuille per 1 januari 2020. | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|---|

1 | Begrotingstotaal | 274.936 | 274.936 | 274.936 | 274.936 |

2 | vastgesteld percentage (Wet Fido) | 20% | 20% | 20% | 20% |

3 | Renterisiconorm (1 x 2) | 54.987 | 54.987 | 54.987 | 54.987 |

4 | Risico vaste schuld herfinanciering (aflossingen) | 12.770 | 11.637 | 11.170 | 9.303 |

5 | Ruimte onder risiconorm (3-4) | 42.217 | 43.351 | 43.817 | 45.684 |

6 | Risico als percentage 4/1 | 4,6% | 4,2% | 4,1% | 3,4% |

Tabel 3.1 Berekening renterisiconorm (bedragen x € 1.000)

De bedragen genoemd onder 4 zijn de bedragen die in de jaren 2020 t/m 2023 moeten worden afgelost op de lening portefeuille zoals die bestaat per 1 januari 2020.

(zie ook tabel 4.2)

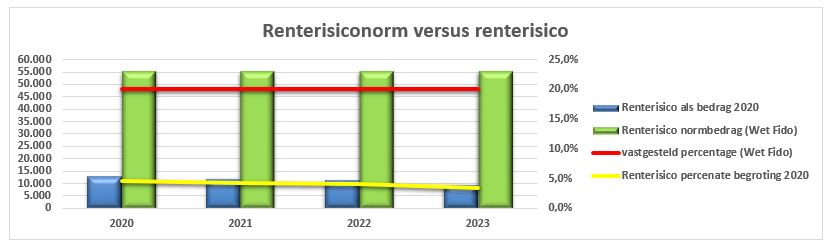

In figuur 3.3 is tabel 3.1 grafisch in beeld gebracht.

Figuur 3.3 (bedragen x € 1.000)

Uit bovenstaande tabel 3.1 en figuur 3.3 blijkt dat de risiconorm in 2020 niet overschreden gaat worden.

Tevens blijkt dat ook de komende jaren geen overschrijding van de renterisiconorm wordt verwacht.

Het huidige renterisico, 4,6% in 2020, is aan te merken als laag ten opzichte van de wettelijke norm van 20%.

Profiel huidige leningenportefeuille

Het totaalbedrag aan langlopende leningen per 1 januari 2020 is geraamd op € 168,6 miljoen, verdeeld over 27 leningen. De rentepercentages variëren tussen de 0,0% en 4,715%.

In de vorige paragraaf is uitgelegd dat Hilversum ruim binnen de rente risiconorm blijft.

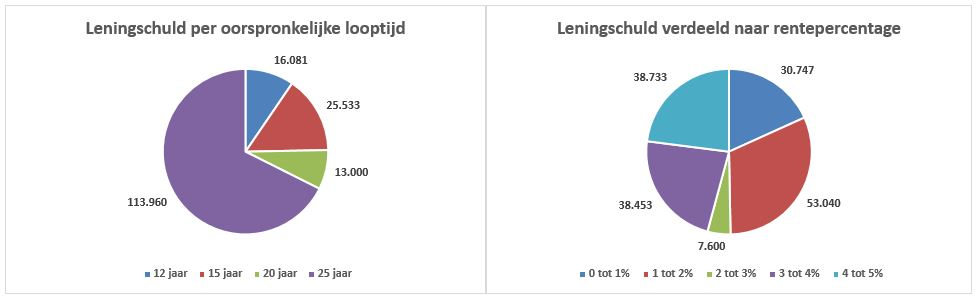

Dit komt omdat het aflossingspatroon van de bestaande leningenportefeuille voldoende gespreid is over de jaren. Hilversum heeft slechts 1 lening waarvan de rente tussentijds (2021) zal worden herzien (renteconversie). Bij dit type leningen is het renterisico het grootst, maar binnen de portefeuille van Hilversum is deze van ondergeschikt belang. In onderstaande figuren wordt de samenstelling van onze leningenportefeuille samengevat voor wat betreft oorspronkelijke looptijden en rentepercentages per 1 januari 2020.

Figuren 3.4 & 3.5 Bedragen maal € 1.000.

Uit figuur 3.4 blijkt dat het grootste deel van de lening schuld per 1 januari 2020 (113,9 mln.) gebaseerd is op een oorspronkelijke looptijd 25 jaar.

Uit figuur 3.5 blijkt dat het grootste deel van de lening schuld per 1 januari 2020 (53,0 mln.) gefinancierd is tegen een rentepercentage tussen de 1% en 2%.

Het gewogen gemiddelde rentepercentage van de lening schuld per 1 januari 2020 is 2,35%.

Deze is als volgt berekend; te betalen rente in 2020 gedeeld door de schuld per 1 januari 2020.

Gevoeligheidsanalyse

Tabel 3.2 geeft onder meer informatie over de aflossingen op onze bestaande leningen in de jaren 2020 t/m 2023. De tabel hieronder geeft aan wat, uitgaande van herfinanciering van deze aflossingen (met andere woorden: de schuld neemt niet toe of af), de financiële gevolgen zijn als het rentepercentage waartegen herfinanciering plaatsvind 1% hoger wordt dan de geraamde 1,0% zoals vermeld in paragraaf 3.4.8. (Deze bedragen verdubbelen bij een 2% hoger rentepercentage dan geraamd en worden ze drie keer zo hoog bij een 3% hoger rentepercentage dan geraamd.)

| aflossings- | hogere rentelasten per 1% rentestijging | |||

|---|---|---|---|---|---|

Aflossingen op huidige portefeuille per 1 januari 2020 | bedrag | 2020 | 2021 | 2022 | 2023 |

Herfinanciering aflossingen 2020 tegen 1% hoger dan geraamd | 12.770 | 128 | 128 | 128 | 128 |

Herfinanciering aflossingen 2021 tegen 1% hoger dan geraamd | 11.637 | 116 | 116 | 116 | |

Herfinanciering aflossingen 2022 tegen 1% hoger dan geraamd | 11.170 | 112 | 112 | ||

Herfinanciering aflossingen 2023 tegen 1% hoger dan geraamd | 9.303 | 93 | |||

Totale extra rentelasten (indicatief) bij een rentestijging van 1% ten opzichte van het geraamde rentepercentage 2020 van 1,0%. | 128 | 244 | 356 | 449 | |

Tabel 3.2 Extra rentelasten bij herfinanciering (bedragen x € 1.000)

Rente

De rentelasten worden zowel bepaald door de omvang van de schuld als door de rentetarieven. Het doen van betrouwbare voorspellingen over de renteontwikkeling is niet eenvoudig. Een groot aantal factoren is hierop van invloed, zoals bijvoorbeeld de ontwikkeling van de economische groei. Sinds 2009 wordt de rente sterk beïnvloed door de schuldenproblematiek en de economische crisis in Europa. Zowel de korte rente als de rente voor langlopende leningen zijn op dit moment nog steeds relatief laag.

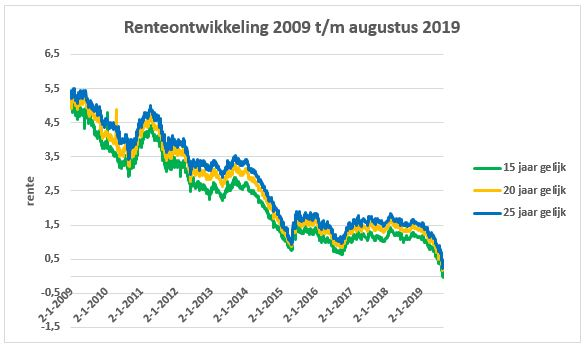

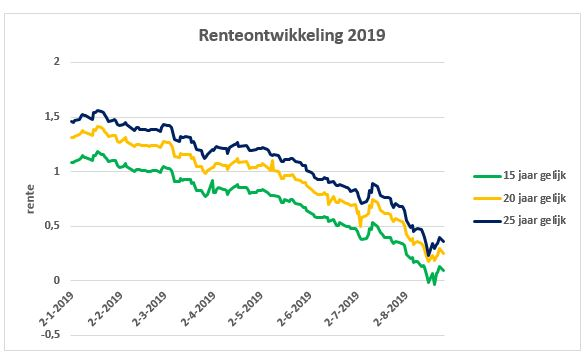

Renteontwikkeling

Het jaar 2019 kenmerkt zich door lage tarieven van zowel de korte als de lange rente.

Gedurende het jaar 2019 zien we dat de tarieven voor langlopende leningen verder zijn gedaald naar historisch lage waarden.

Figuur 3.6 Historische Renteontwikkeling 2009-2019

Figuur 3.7 Renteontwikkeling 2019

De BNG Bank, onze huisbankier, en andere financiële instellingen voorzien dat;

“De ECB zal het monetaire beleid naar verwachting verder verruimen. De lange rentetarieven blijven daardoor op zeer lage niveaus.”

Op basis hiervan is ingeschat dat langlopende financiering in 2020 kan worden aangetrokken tegen een rentetarief van 1,0 % bij een looptijd van 25 jaar en lineaire aflossing.

Rentelasten

Voor 2020 gaan we ervan uit dat de gemeente lang geld zal kunnen aantrekken tegen een tarief van 1,0% (begroting 2019 1,8%) uitgaande van een looptijd van 25 jaar en lineaire aflossing.

Voor 2020 gaan we ervan uit dat de gemeente kort geld met een looptijd < 1 jaar zal kunnen aantrekken tegen een tarief van -/- 0,2% (begroting 2019 0,05%) voor kort geld met een looptijd < 1 jaar. (onder kort geld valt de rekening courant positie bij de BNG.)

Met ingang van 1 januari is er een nieuwe financieringsovereenkomst met de BNG bank van kracht.

Het tarief van de Rekening Courant Faciliteit bij de BNG bank is gebaseerd op de 1 maands Euribor rente (dit is het rente tarief waartegen de banken elkaar leningen in Euro’s verstrekken met een looptijd van 1 maand) met een opslag van 15 basispunten (0,15%).

In 2019 beweegt het 1 maands Euribor rentetarief zich rond de -/- 0,35%.

Dit maakt het tarief voor de Rekening Courant Faciliteit bij de BNG Bank uitkomt op ongeveer -/- 0,2%. (-/- 0,35%+0,15%)

Onderstaand staatje geeft een overzicht van de te verwachten rentelasten.

In 2020 bedragen deze € 3,9 miljoen.

De rentelasten lasten worden via een rente omslagpercentage verdeeld over de programma's.

Het rente omslagpercentage komt voor 2020 uit op 1,4% (2019: 1,4%).

| Rekening | Begroting | Begroting |

|---|---|---|---|

Rentelasten | 2018 | 2019 | 2020 |

Rente gespecificeerd naar: | |||

- Rente van bestaande langlopende leningen | 4.397 | 3.979 | 3.748 |

- Rente van nieuw aan te trekken leningen | 116 | 288 | 180 |

- Rente van kortlopende financieringsmiddelen | -10 | 5 | -18 |

Totaal | 4.503 | 4.272 | 3.910 |

Tabel 3.3 Lasten financieringsfunctie (bedragen x € 1.000)

De rentelasten van de langlopende leningen dalen omdat gedurende het jaar relatief dure leningen worden afgelost. De herfinanciering vindt momenteel plaats tegen lagere rentetarieven (prognose 1,0%) dan het gewogen gemiddelde rentepercentage van de huidige leningen, 2,35%.

3.4.8 Rentebaten

De gemeente Hilversum heeft ook middelen uitgezet. Het betreft voornamelijk middelen die via SVN (Stimuleringsfonds Volkshuisvesting Nederland) ter beschikking zijn gesteld ten behoeve van; starters op de woningmarkt, particuliere woningverbetering en duurzaamheid.

Ook zijn er middelen via het Restauratiefonds t.b.v. de financiering van het restaureren van monumenten uitgezet.

Een deel van deze uitgezette middelen levert rente baten op. Voor 2020 zijn deze begroot op € 10.000,-.

Rentetoerekening 2020 | ||

|---|---|---|

a | Externe rentelasten over korte en lange financiering | 3.910 |

b | Externe rentebaten | -10 |

c = a + b | Totaal door te rekenen externe rente | 3.900 |

d1 | Rente die toegerekend moet worden aan grondexploitaties | -135 |

d2 | Rente projectfinanciering die aan betreffend taakveld moet worden toegerekend | 0 |

e = c + d1 + d2 | Saldo, door te rekenen externe rente | 3.766 |

f1 | Rente eigen vermogen | 0 |

f2 | Rente over voorzieningen (gewaardeerd op contante waarde) | 0 |

g = e + f1 + f2 | De aan taakvelden (programma's inclusief overhead) toe te rekenen rente | 3.766 |

h | De werkelijk aan taakvelden toegerekende rente (renteomslag) | -4.023 |

i = g + h | Renteresultaat op het taakveld treasury | -257 |

Tabel 3.4 doorbelasting rente aan taakvelden (bedragen x € 1.000)

De gemeente kiest er voor, conform de aanbevelingen van het BBV, geen rente over het eigen vermogen te berekenen. Het saldo van rentelasten en rentebaten wordt via een omslagpercentage doorberekend naar de programma’s. De verdeelsleutel is het totaal aan activa dat dienstbaar is aan de betreffende programma’s. Het rentepercentage van de aan de taakvelden toe te rekenen rente is naar boven afgerond op 1,4%. Omdat het omslagpercentage hoger is dan het berekende omslagpercentage wordt er meer rente toegerekend aan de taakvelden dan de werkelijke externe rentelasten. Hierdoor ontstaat er op het taakveld Treasury een voordelig renteresultaat voor 2020 van € 257.000.

Rente grondexploitaties en disconteringsvoet

De commissie BBV stelt dat de rente die toegerekend mag worden aan de grondexploitaties moet worden gebaseerd op de daadwerkelijk te betalen rente over het vreemd vermogen.

De doorberekening aan de grondexploitaties geschiedt dan in de verhouding tussen het vreemde vermogen en het totale vermogen.

Deze berekening op basis van de door de commissie BBV voorgeschreven formule leidt tot een afgerond rentepercentage van 1,5%.

De disconteringsvoet die moet worden gehanteerd in de berekening van de contante waarde

wordt voor alle gemeenten gelijk gesteld aan het maximale meerjarig streefpercentage van

de Europese Centrale Bank voor de inflatie binnen de eurozone.

Op dit moment bedraagt dit percentage 2%.

Dividend

De gemeente Hilversum is aandeelhouder van de BNG Bank N.V. en Vitens N.V..

Als aandeelhouder ontvangt de gemeente jaarlijks dividend.

In de begroting 2020 is een totaal te ontvangen bedrag aan dividend opgenomen van € 378.000,-.

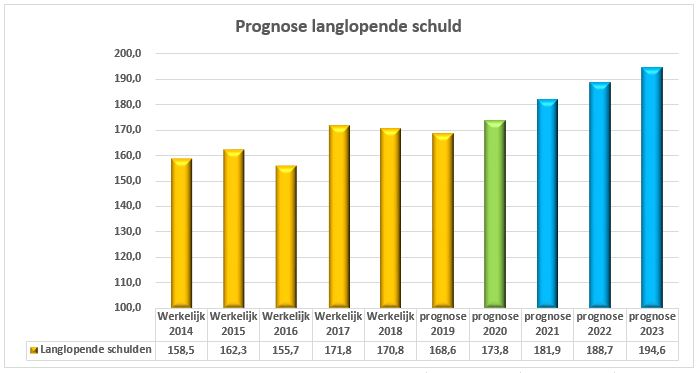

Prognose langlopende schuld

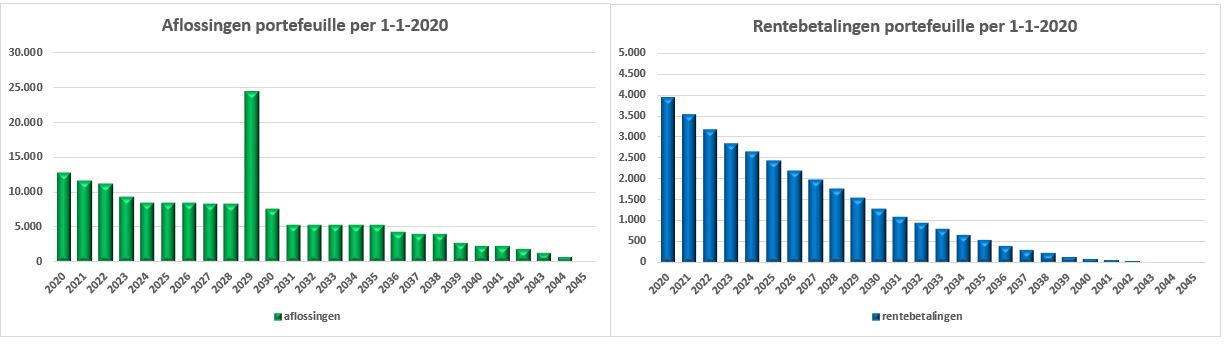

In figuur 3.8 worden de rente en aflossingsverplichtingen voor de komende jaren weergegeven op basis van de huidige lening portefeuille per 1 januari 2020.

Figuur 3.8 Rente en aflossingen (bedragen x € 1.000)

Uit de grafiek blijkt dat de aflossingsverplichting in 2020 € 12,7 miljoen is. Na 2020 dalen de aflossingsverplichting naar € 9,3 miljoen in 2023. In 2029 is er een aflossingsverplichting van € 24,3 miljoen, deze wordt voornamelijk veroorzaakt door de aflossing van de lening aan de provincie Noord-Holland ad € 16 miljoen. Het betreft de uitgestelde betaling van de koopsom Crailo aan de Provincie Noord-Holland.

Vanzelfsprekend zullen er ook in, en na, 2020 nieuwe leningen worden aangetrokken. Deze leningen leiden vanzelfsprekend tot nieuwe rente- en aflossingsverplichtingen, deze zijn in de bovenstaande grafieken niet opgenomen.

De prognose van de langlopende schuld is opgesteld op basis van de meerjarenraming van de begroting 2020, inclusief het Investeringsprogramma 2020 -2023, de prognose van het verloop van de grondexploitaties in de jaren 2020-2023 (conform actualisatie grondexploitaties 2019) en de kasstromen met betrekking tot de mutaties in de lening portefeuille.

Het verloop van de langlopende schuld is daarbij als volgt weergegeven;

Prognose langlopende schulden | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|

Schuld per 1 januari van het jaar | 168,6 | 173,8 | 181,9 | 188,7 |

Aflossingen gedurende het jaar | -12,8 | -12,4 | -12,7 | -11,6 |

Nieuwe lening in het jaar | 18,0 | 20,5 | 19,5 | 17,5 |

Schuld per 31 december van het jaar | 173,8 | 181,9 | 188,7 | 194,6 |

Tabel 3.5. Bedragen maal € 1 miljoen.

Deze tabel sluit aan bij figuur 3.1 in § 3.4.3 en de meerjarige balans.

In de meerjarige balans is het opgenomen bedrag € 0,25 miljoen hoger. Dit wordt veroorzaakt door de balanspost waarborgsommen die ook aangemerkt wordt als een vaste schuld met een rente typische looptijd > 1 jaar.

Figuur 3.9 Prognose langlopende schuld (bedragen x € 1 miljoen)

De prognose van de langlopende schulden laat een stijgende lijn zien.

Deze stijging is het gevolg van het investeringsvolume in de jaren 2020 t/m 2023.